Focos de atención

Asesor financiero acreditado, Asesor certificado en crédito al consumo y vivienda, Asesor certificado en crédito y vivienda, Consultor de crédito certificado, Asesor de crédito certificado, Asesor de crédito, Asesor de salud financiera, Asesor de vivienda, Asesor de finanzas personales

Cuando alguien no tiene el dinero que necesita para comprar algo, suele recurrir a una tarjeta de crédito o pedir un préstamo. Ambos son tipos de crédito, pero funcionan de forma algo diferente.

Un préstamo, como explica la aplicación financiera FI, es una "suma global de dinero prestada para un fin específico y reembolsada en plazos fijos con intereses". Por otro lado, un crédito (o una "línea de crédito") es "una cantidad de dinero preaprobada que se puede pedir prestada y devolver repetidamente dentro de un límite de crédito establecido".

Juntos, estos tipos de crédito constituyen la columna vertebral de nuestra economía. El crédito sirve para todo, desde comprar unos vaqueros nuevos hasta pagar un coche o una casa. Así pues, el crédito es una herramienta muy poderosa que ayuda a las personas y a las organizaciones a obtener cosas cuando no disponen de la cantidad necesaria de efectivo para pagar por adelantado.

El crédito representa confianza. Un prestamista tiene que creer que la persona u organización a la que concede el crédito será capaz de devolver el dinero. Mal utilizado, el crédito puede acarrear problemas financieros y una reputación negativa que perjudica la puntuación crediticia del prestatario. Cuando eso ocurre, sus tipos de interés pueden subir, ¡haciendo aún más difícil devolver la deuda!

Aquí es donde entran en juego los asesores de crédito para ayudar a los clientes mediante planes de amortización de deudas y estrategias presupuestarias, de modo que puedan reconstruir su crédito y recuperar el control de sus finanzas.

- Ayudar a los clientes a escapar de las deudas y encarrilar sus finanzas

- Ayudar a los clientes a evitar la quiebra

- Ayudar a los prestamistas a recuperar los fondos que dieron a los prestatarios.

- Mejorar la salud financiera y la estabilidad de las empresas

Horario de trabajo

- Los asesores de crédito trabajan a jornada completa, normalmente en horario laboral, aunque pueden reunirse con los clientes fuera de este horario, según sea necesario. Puede ser necesario viajar ocasionalmente.

Tareas típicas

- Programar consultas con personas que buscan asesoramiento sobre la gestión del crédito

- Revisar y evaluar la información financiera de los clientes, como ingresos, activos, valor de la propiedad, pago de impuestos y deudas.

- Colaborar con analistas financieros y tasadores inmobiliarios, según sea necesario.

- Evaluar los riesgos externos que afectan a la estabilidad financiera de los clientes

- Utilizar programas informáticos de análisis financiero para organizar e interpretar los datos financieros de los clientes y proporcionar un asesoramiento crediticio completo.

- Explicar a los clientes su situación financiera y los factores de riesgo en términos claros.

- Asesorar a los clientes sobre presupuestos, ahorro, decisiones crediticias, medidas para gestionar y consolidar deudas y estrategias para mejorar el crédito.

- Poner al día a los clientes sobre los cambios relevantes para su situación crediticia y sus planes financieros (como la financiación de la universidad, el pago de facturas médicas, la mudanza o la jubilación).

- Entablar conversaciones con los propietarios de las empresas y/o los líderes de la organización para alinear las prácticas de asesoramiento crediticio con los objetivos y prioridades generales.

- Explicar cómo gestionar la deuda tributaria

- Proporcionar educación financiera y recursos de ayuda al consumidor

- Ayudar a los clientes a prevenir la usurpación de identidad y a recuperarse de ella

Responsabilidades adicionales

- Evaluar periódicamente las cuentas de crédito de los clientes para garantizar su salud y estabilidad financiera.

- Participar en sesiones de desarrollo profesional y formación para mantenerse al día de las normas y prácticas del sector.

- Ayudar a los clientes con circunstancias únicas, como despliegues militares, crisis médicas o desempleo.

- Desarrollar y actualizar las políticas y procedimientos de asesoramiento crediticio para que se ajusten a las directrices del sector.

Habilidades blandas

- Analítica

- Habilidades de comunicación

- Servicio de atención al cliente

- Decisivo

- Orientado al detalle

- Independiente

- Integridad

- Metódico

- Objetivo

- Organizado

- Paciente

- Resolución de problemas

Habilidades técnicas

- Software de evaluación de créditos y gestión de préstamos

- Software de gestión de las relaciones con los clientes

- Capacidad de modelización y análisis financiero

- Evaluación de riesgos y principios de gestión

- Hojas de cálculo

- Bancos e instituciones financieras

- Instituciones financieras de desarrollo comunitario

- Empresas de crédito al consumo

- Cooperativas de crédito

- Empresas de liquidación de deudas

- Instituciones educativas (para el asesoramiento financiero de los estudiantes)

- Organismos gubernamentales

- Empresas independientes de asesoramiento financiero

- Despachos de abogados especializados en derecho concursal o financiero

- Compañías hipotecarias

- Agencias de asesoramiento crediticio sin ánimo de lucro

- Servicios de asesoramiento financiero en línea

- Agencias inmobiliarias (para el asesoramiento crediticio relacionado con la vivienda)

Con el aumento de la facilidad de acceso al crédito y la complejidad de los productos financieros modernos, el riesgo de caer en deudas se ha disparado. Por eso el trabajo de los asesores de crédito es más esencial que nunca. Actúan como educadores y defensores, aumentando los conocimientos financieros de sus clientes, que así pueden tomar mejores decisiones.

Los asesores de crédito son aliados inestimables en el camino hacia la estabilidad y la libertad financieras. Ayudan a resolver problemas crediticios inmediatos y sientan unas bases cruciales para el bienestar financiero a largo plazo. Pero eso significa que las expectativas son altas, y tienen que ser extremadamente diligentes porque el sustento de sus clientes puede depender de sus consejos.

El aumento de la deuda de los consumidores es una tendencia importante, en particular los saldos de las tarjetas de crédito y los préstamos estudiantiles. La facilidad de acceso a las tarjetas de crédito y la escalada de los costes de la enseñanza superior han contribuido a este repunte. Además, el atractivo de los servicios de "compre ahora y pague después" está tentando a los consumidores a gastar por encima de sus posibilidades.

Mientras tanto, los préstamos en línea y las empresas fintech están dando una nueva forma a la financiación de las pequeñas empresas, desafiando a los bancos tradicionales al ofrecer soluciones de crédito más rápidas y flexibles adaptadas al ajetreo de las pequeñas empresas. Con tanto crédito circulando, cada vez más personas necesitan los servicios de asesores de crédito que les ayuden a gestionar sus deudas y a gastar con prudencia.

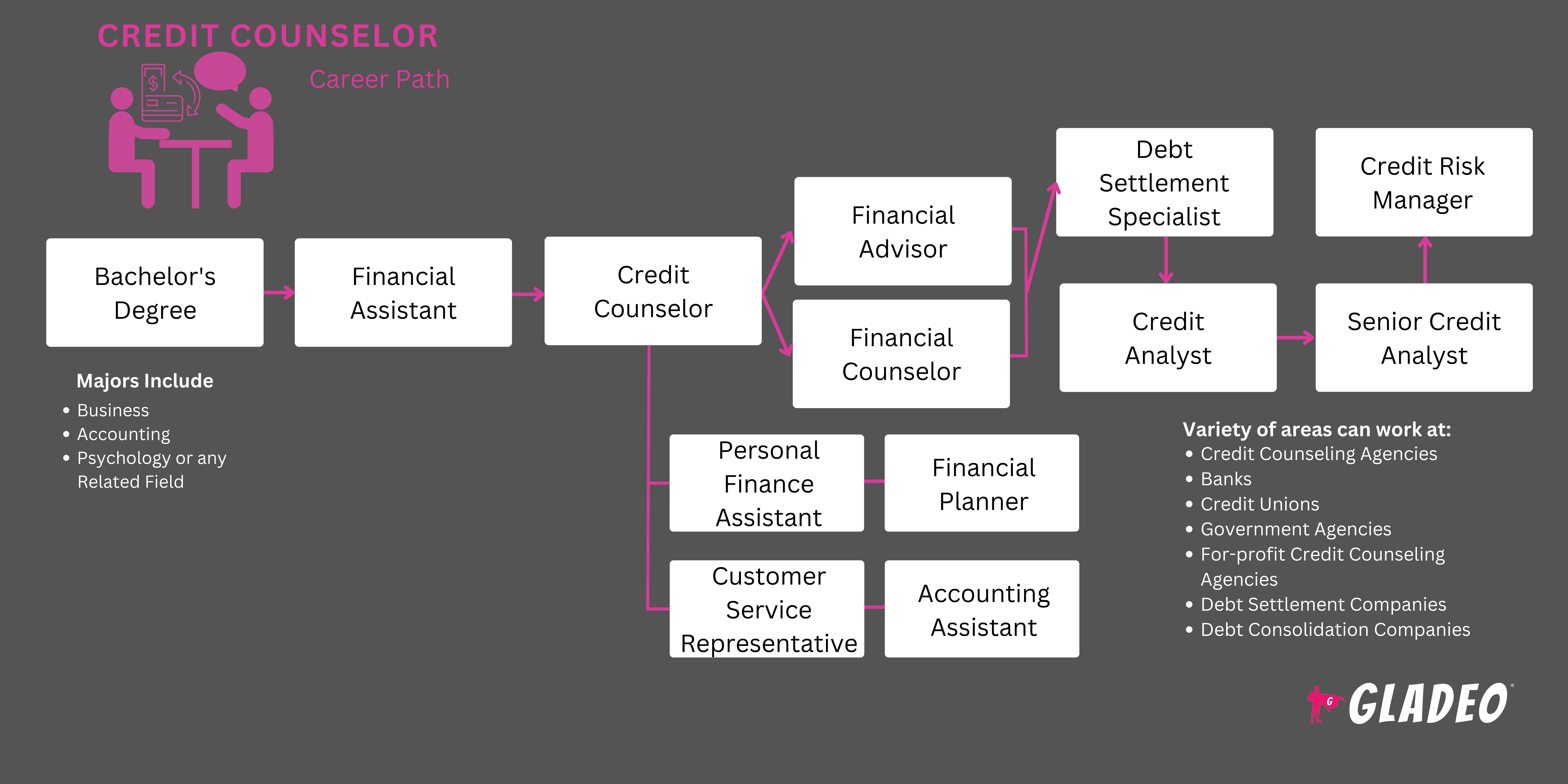

- Los asesores de crédito suelen tener una licenciatura o un máster en finanzas, contabilidad o empresariales.

- Los puestos iniciales en gestión de créditos o cobros son puntos de partida comunes, que conducen a promociones y a la especialización en asesoramiento crediticio.

- Los asesores de crédito pueden trabajar en una amplia gama de sectores, por lo que es beneficioso tener conocimientos especializados del sector. Esto se puede obtener a través de un menor de la universidad, un certificado, o incluso clases ad hoc

- La formación en el puesto de trabajo la imparten los empresarios, junto con cursos adicionales para mejorar las competencias.

- Completar una certificación de Consejero de Crédito Certificado de la Asociación Nacional de Consejeros de Crédito Certificados puede mejorar las cualificaciones y la credibilidad profesional de uno.

- Otras opciones de educación y formación son

- Certificaciones y cursos de la American Bankers Association

- Consultor Financiero Colegiado del Colegio Americano de Servicios Financieros

- Asesor financiero acreditado por la Association for Financial Counseling and Planning Education

- Contable de gestión certificado

- Experto contable

- Árbitro de deudas certificado por la Asociación Internacional de Árbitros Profesionales de Deudas

- Profesional certificado en préstamos a estudiantes de la Asociación Nacional de Profesionales Certificados en Préstamos a Estudiantes

- Planificador Financiero Certificado de la Asociación Nacional de Asesores Financieros Personales

- Los estudiantes deben buscar universidades que ofrezcan carreras en contabilidad, finanzas o negocios.

- Busque programas que ofrezcan cursos aplicables en finanzas personales, gestión de deudas, presupuestos, asesoramiento sobre quiebras, educación financiera y diversos tipos de deuda, como tarjetas de crédito, hipotecas y préstamos estudiantiles.

- Vea qué programas ofrecen prácticas y oportunidades de adquirir experiencia práctica

- Compare los costes de matrícula y otras tasas. Revisa tus opciones de becas y ayudas económicas.

- Averigua si el programa colabora con empresas que contratan a licenciados.

- Tome nota de las estadísticas de graduación y colocación laboral de los antiguos alumnos

- Los estudiantes de bachillerato deben cursar asignaturas de empresariales, contabilidad, finanzas, matemáticas, inglés, comunicaciones, informática, estadística y oratoria o debate.

- Tener experiencia en banca y gestión de créditos puede ser útil. Busca trabajos a tiempo parcial en los que puedas acumular experiencia laboral relevante.

- Solicita prácticas a través de tu centro de estudios o por tu cuenta.

- Leer revistas y artículos en línea sobre finanzas personales, gestión de deudas, presupuestos, quiebras y distintos tipos de deudas, como tarjetas de crédito, hipotecas y préstamos estudiantiles.

- Considera hacer cursos ad hoc a través de Coursera u otros sitios para aprender más sobre créditos

- Solicite una entrevista informativa con un asesor crediticio en activo en una agencia de asesoramiento crediticio o en una entidad financiera.

- Considere la posibilidad de realizar cursos adicionales o certificaciones en planificación o asesoramiento financiero.

- Establecer contactos con profesionales del sector a través de entrevistas informativas o prácticas en empresas.

- Conozca los programas y políticas gubernamentales relacionados con el crédito al consumo y el alivio de la deuda

- Consulta portales de empleo como Indeed.com, LinkedIn, Glassdoor, Monster, CareerBuilder, SimplyHired o ZipRecruiter.

- Utiliza portales de empleo como Indeed.com, LinkedIn, Glassdoor y otros para encontrar puestos de asesoramiento crediticio. Tome nota de las palabras clave y utilícelas en su currículum.

- Si es nuevo en el sector, puede esperar puestos de nivel inicial

- Aproveche las conexiones realizadas durante las prácticas o los programas educativos. Utiliza tu red para obtener consejos sobre empleo.

- Pregunta a tus profesores, antiguos supervisores o compañeros de trabajo si están dispuestos a servirte de referencias personales (pero no des sus datos personales sin permiso).

- Consulte ejemplos de currículos de asesores de crédito y ejemplos de preguntas para entrevistas.

- Haz simulacros de entrevistas con el centro de orientación profesional de tu centro de estudios o con amigos

- Vístase adecuadamente para las entrevistas y demuestre su entusiasmo y conocimiento del sector.

- Céntrate primero en tu trabajo principal, pero haz saber a tu supervisor que estás interesado en progresar profesionalmente y pídele consejo.

- Hazles saber que estás dispuesto a recibir formación adicional o a asistir a las clases que necesites para convertirte en un activo más para la empresa.

- Completar certificaciones o convertirse en contable público certificado debería mejorar sus cualificaciones

- La obtención de un título de postgrado puede ayudar a obtener un ascenso.

- Asegurarse de que los clientes se sientan atendidos y respetados. Explicar la información sobre préstamos y créditos de forma clara y lógica.

- Resolver rápidamente los problemas de los clientes y garantizar los mejores resultados para todos, incluidos los prestamistas.

- Manténgase informado sobre los cambios en la legislación crediticia, las estrategias de gestión de la deuda y la planificación financiera.

- Ofrecerse voluntario para asumir tareas o responsabilidades adicionales

- Dominar las herramientas de análisis financiero y los programas informáticos de gestión de las relaciones con los clientes.

- Los que trabajan en instituciones pequeñas pueden tener que solicitar trabajo en una organización más grande para conseguir un sueldo mayor o alcanzar objetivos profesionales más ambiciosos.

Páginas web

- Asociación de Banqueros Americanos

- Colegio Americano de Servicios Financieros

- Asociación para la Educación en Asesoramiento y Planificación Financiera

- Oficina de Protección Financiera del Consumidor

- Asociación Americana de Asesoramiento Financiero

- Asociación Internacional de Árbitros Profesionales de Deudas

- Asociación Nacional de Asesores de Crédito Certificados

- Asociación Nacional de Profesionales Certificados de Préstamos Estudiantiles

- Asociación Nacional de Asesores Financieros Personales

- Fundación Nacional para el Asesoramiento Crediticio

- Departamento de Vivienda y Desarrollo Urbano de EE.UU.

Libros

- "Kit de reparación del crédito para maniquíes", de Steve Bucci

- "The Total Money Makeover", de Dave Ramsey

- "Tu dinero o tu vida", de Vicki Robin y Joe Domínguez

Los asesores crediticios trabajan a menudo con clientes que se enfrentan a tensiones financieras, lo que puede suponer un reto emocional también para los asesores. La sobreexposición a este tipo de situaciones puede, con el tiempo, provocar agotamiento y fatiga. Si siente curiosidad por las opciones profesionales relacionadas, considere las siguientes ocupaciones similares:

- Contable y auditor

- Asesor sobre quiebras

- Analista presupuestario

- Defensor del consumidor

- Especialista en liquidación de deudas

- Analista financiero

- Planificador financiero

- Agente de ventas de seguros

- Agente de préstamos

- Asesor financiero personal

Newsfeed

Trabajos destacados

Cursos y herramientas en línea